Mum Çubuğu Nedir?

Mum çubuğu grafikleri Japonlar tarafından geliştirilmiş önemli bir teknik analiz yöntemidir. Mum çubukları, bu web sitesinde gün olarak belirlenmiş olan belirli bir zaman aralığının açılış, en yüksek, en düşük ve kapanış fiyatlarını gösterirler. Bir mum çubuğu, açılış ve kapanış fiyatları arasındaki farkı temsil eden ve gövde denen bir kutucuktan ve bu gövdenin üstünde ve altında yer alan gölge olarak isimlendirilen ince dikey çizgilerden oluşur. Kapanış fiyatının açılış fiyatının üstünde olduğu bir yükseliş günü beyaz (boş) bir gövdeyle gösterilirken, kapanış fiyatının açılış fiyatının altında olduğu bir düşüş günü ise siyah bir gövdeyle gösterilir. Açılış ve kapanış fiyatlarının aynı olması halinde, gövde kısa bir yatay çizgiye dönüşür ve böyle bir mum çubuğuna Doji denir. Doji çoğunlukla piyasadaki kararsızlığın bir göstergesidir.

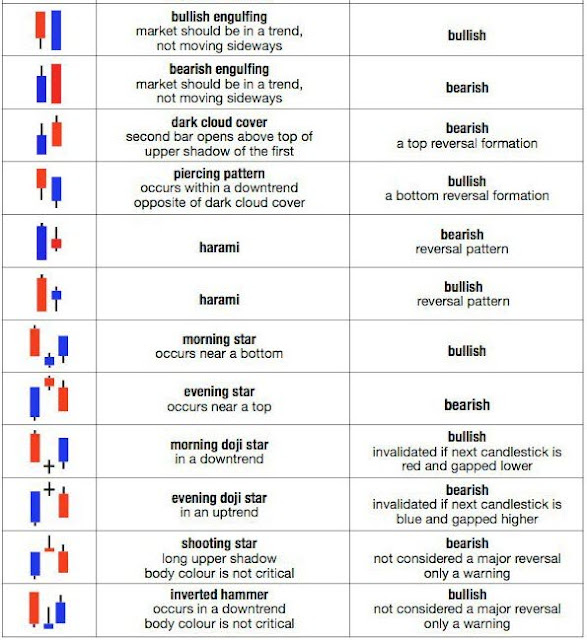

Gerçi tek bir mum çubuğu da piyasadaki arz ve talep dengesinin nasıl değiştiği hakkında yararlı bilgiler verir ancak bu amaç için birbirini izleyen birkaç mum çubuğundan oluşan formasyonların kullanılması daha doğrudur. Mum çubuklarının orta vadeli ve özellikle de kısa vadeli hisse senedi fiyatı tahminleri için diğer teknik analiz yöntemlerine olan üstünlüğü iyi bilinen ve ampirik olarak da kanıtlanmış bir husustur. Mum çubukları ile tahmin seksenden fazla farklı formasyonun belirlenmesini ve bu iş için kullanılan veri setinin eksik gözlem içermeyen sürekli bir seri olmasını gerektirir. Her ne kadar formasyonlar bir grafik üstünde kabaca gözle belirlenebilirse de; günümüzde bilgisayarlar bu işi çok daha etkin ve doğru biçimde yapabilmektedir.

Mum Çubuklarının Tarihçesi

Batı dünyasının mum çubuğu grafikleriyle tanışması oldukça yeni olmakla beraber, bu grafik tekniği Japonya’da uzun zamandan beri biliniyordu. Mum çubuğu grafiklerini Batı dünyasına tanıtan kişi Steve Nison’dur. Bir söylenceye göre; bir Japon tüccarı olan Homma Munehisa 18.yüzyılda pirinç fiyatlarını analiz etmek için mum çubuğu grafiklerini geliştirmiş ve bu metodu kullanarak muazzam bir servet edinmişti. Homma; mum çubuğu grafiklerini geliştirirken kendi doğduğu kent olan Sakata’daki yerel tüccarlar tarafından kullanılan ve Sakata’nın Beş Formasyonu denen formasyon kurallarını esas almıştı. Ancak Nison’a göre mum çubuğu grafiklerinin ilk kez ortaya çıkışı 1850’den sonradır. Büyük bir olasılıkla; Homma bu grafik tekniğinin ilkel bir biçimini geliştirmişti ve onun orijinal fikirleri daha sonra ticaret amaçlı olarak kullanıldığı pek çok yıl içinde değişerek rafine edildi ve bugünkü haline 19.yüzyıl sonlarında geldi.

Mum Çubuklarının Çeşitleri

Mum çubukları; gövdenin uzunluğuna, gölgelerin olup olmamasına ve gölgelerin boyuna göre sınıflandırılır ve farklı isimler alır. Günlük fiyat hareketinin gücünü gösteren gövde uzunluğu kısa, normal veya uzun olarak üç farklı şekilde tanımlanır. Gövde uzunluğu küçük olan mum çubukları (topaç) veya gövdesi olmayan mum çubukları (Doji) piyasadaki kararsızlığı gösterir. Günün açılış, en yüksek, en düşük ve kapanış fiyatlarının hepsi birbirine eşit olduğunda gövdesi ve gölgeleri olmayan bir Düz Doji oluşur. Düz Doji’ye genellikle veri hataları veya işlem görmeyen günler neden olur. Yukarı gölgesi, aşağı gölgesi veya her iki gölgesi olmayan uzun beyaz (boş) veya uzun siyah gövdelere Marubozu denir. Gövde renginin ne olduğu o gün piyasayı alıcıların mı (gövde beyazsa) yoksa satıcıların mı (gövde siyahsa) kontrol ettiğini gösterir.

Beraberce ele alınan ve yorumlanan birkaç mum çubuğu demek olan formasyonlar; birbirini izleyen iki, üç, dört veya beş mum çubuğundan oluşur. Bunların içinde en yaygın olanı iki mum çubuklu formasyonlardır. Dört veya beş mumlu formasyonlara çok nadir olarak rastlanır. Formasyonların büyük bölümü simetrik niteliktedir. Boğa formasyonlarının şekil olarak aynı ancak gövde rengi ve göreli konum olarak farklı ayı formasyonu eşleri vardır. Ancak bu simetri kuralına uymayan birkaç formasyon da söz konusudur.

Mum Çubuklarının Kullanımı

Mum çubukları tek tek incelendiğinde, özellikle de bir hisse senedi ile ilgili tüm olası bilgilerin ve temel analizin ışığında yorumlanıyorlarsa; piyasanın psikolojisi ve fiyat dinamiğinin altında yatan nedenler hakkında yararlı bilgiler sağlarlar. Bilhassa belirgin destek veya direnç seviyelerinde gözlemlenen mum çubukları tepeden veya dipten dönüş sinyalleri olarak ciddi bir ilgiyi hak ederler. Ancak; mum çubuğunu önceleyen trendin yönünün ne olduğuna da her zaman dikkat edilmelidir.

Tecrübeli teknik analizciler ise bir dönüşün ne denli olası olduğunu değerlendirirken, tek tek mum çubukları yerine iki veya daha çok mum çubuğundan oluşan formasyonlara daha çok güvenmeyi yeğlerler. Hisse senedi alım satımlarında başarılı olmak ayrıca alım veya satım eylemlerinden önce formasyonların teyidini beklemeyi de gerektirir. Bu teyit bekleme kuralı piyasadaki dönüşleri yüksek bir yüzde ile tahmin eden formasyonlar için bile geçerlidir. Teyit gelinceye kadar sabretmek önemlidir çünkü bazen bir formasyon çok kısa bir trendin veya yatay bir hareketin sonucunda da oluşabilir ve formasyon hiç teyit edilmeyebilir. Bir teyidin gerçekleşmediği böyle durumlarda, zarara yol açacak bir işlemden kaçınmak için, eğer bu süre içerisinde stoploss da tetiklenmemişse yeni bir formasyon gelinceye kadar beklemek en iyi hareket tarzıdır.

candlesticker.com'dan alıntıdır

Elinize sağlık, teşekkürler

YanıtlaSil