16 Kasım 2016 Çarşamba

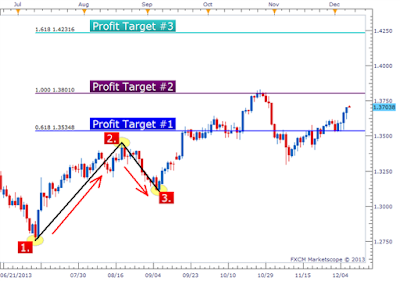

Fibonacci Expansion Nedir, Nasıl Kullanılır?

10 Kasım 2016 Perşembe

Foreks Pivot Noktası Nedir?

3 Ekim 2016 Pazartesi

Teknik Analizde Hareketli Ortalamalar

28 Eylül 2016 Çarşamba

Wolfe Wave Formasyonu Nedir?

Bir çeşit formasyon olan Wolfe Wave tüm piyasalarda rahatlıkla görülebilir. Adı üzerinden anlaşılacağı gibi (Wave) dalgalanmalar sonucu oluşmaktadır. 1-2-3-4-5 şeklinde 5 noktadan oluşmaktadır. Wolfe Wave alçalan ve yükselen takoza da benzetilir.

20 Eylül 2016 Salı

'Yüksek Frekanslı Alım-Satım İşlemlerinin' Ayak Sesleri

Milisaniyelik Yatırımcı - Tunç Şatıroğlu

Yüksek Frekanslı İşlemler Nedir? Faydalı mı, Zararlı mı? - Ali Ağaoğlu

Makinelerin Yükselişi - Dr. Nuri Sevgen

12 Ağustos 2016 Cuma

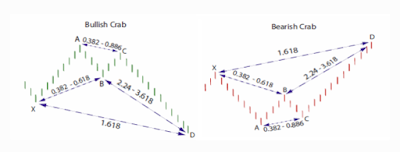

Yengeç Formasyonu (Crap Pattern)

Yengeç, 2001 yılında Scott Carney tarafından keşfedilen harmonik bir kalıptır.

Bu formasyon D bacağı civarında aşırı hareketlilikten dolayı küçük stop-loss gerektirir.

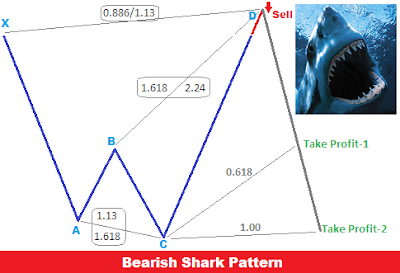

Cypher Formasyonu (Cypher Pattern)

Cypher formasyonu (Darren Oglesbee tarafından ilk olarak tanımlandı) 4 bacaklı bir oluşumdur.

Bu yapının Gartley'den farkı C noktasının A noktasının altına geçebilmesidir. Bu sebeple oluşma olasılığı Gartley'den daha düşük ve uzun zamanlıdır. Çünkü bir dip veya tepe kırılıp yeni bir dip-tepe oluştuktan sonra önceki dip-tepe artık büyük olasılıkla destek-dirence dönüşmüş olur.

2 Ağustos 2016 Salı

15 Temmuz 2016 Cuma

Dönüş Formasyonu Olarak Dipte / Tepede Takoz

Dipte ve Tepede Takoz geri dönüş formasyonlarıdır. Fiyat sıkışmalarının en güçlü örnekleridir. Burada üçgenlerin her iki ucu da aşağı ya da yukarı dönüktür. Her iki kenar aynı trend yönünü gösterir. Üçgenler gibi uzunluklarının 2/3 ya da 3/4 süresinde trendin aksi yönünde sert biçimde kırılılar. Dönüş formasyonu olarak tanımlanabilirler.

Devam Formasyonu Yükselen Üçgen (Ascending Triangle)

Yükselen üçgen formasyonları düşüş trendlerinin sonlarında dönüş formasyonu olarak, yükseliş trendlerinin ortalarında ise devam formasyonu olarak karşımıza çıkmaktadır. Formasyonda yükselen fiyat hareketleri tepe noktalarında bir çizgi oluşturur ve o çizgide devam eder ancak düşüş hareketlerinde oluşan dipler kendinden önceki dipten yukarı seviyededir.

Alçalan Üçgen Formasyonu (Descending Triangle)

Alçalan üçgen formasyonlarında düşüşlerdeki dip noktaları düz bir çizgi oluşturur.

Simetrik Üçgen Formasyonu

Yükseliş seviyesinin bir önceki fiyat seviyesinden az ve düşüş seviyesinin bir önceki dipten fazla olması sonucu oluşan formasyondur.

Üçlü Dip / Üçlü Tepe Formasyonları (Triple Top/Triple Bottom Formations)

Çok fazla olmamakla beraber, ikili tepe ve dip formasyonlarında dönüş hareketi bașlamadan önce trend yönünde hareketler meydana gelebilir. Misal, ikili tepe formasyonunun görüldüğü piyasalarda formasyon için çizilen dönüș çizgisinden tepki alımları gerçekleșerek üçüncü bir tepe olușabilir. Benzer bir șekilde ikili dip formasyonunun dönüș çizgisinden gelen satıș dalgası üçüncü bir dibin olușumuna neden olabilir.

Gizli Uyumsuzluklar (Hidden Divergence)

Aklınızdan çıkarmayın, Trend senin dostundur!

Trend devamı ile ilgili bir sinyal aldığınızda bunun sizin için önemli bir gösterge olduğunu unutmayın.

12 Temmuz 2016 Salı

OBV İndikatörü / On Balance Volume / Uyumsuzluklar / Stratejiler

Hacim tabanlı bir indikatördür. Fiyatlardaki değişimle hacim beraber değerlendirilerek çizilmektedir. Tarihi 1960 lara dayanır. Joseph Granville tarafından icat edilmiştir.

Eğer fiyatın son kapanışı bir önceki kapanıştan büyükse o gün oluşan işlem hacminin tamamı sözkonusu enstrümanı alanlara ait olduğu kabul edilir. Son kapanış bir önceki kapanıştan küçükse o gün oluşan tüm işlem hacmi satıcılara ait kabul edilir. Bu varsayımdan hareket eden obv ilk başlarda düşününce pekte mantıklı gelmiyor ama dikkatli incelendiğinde şaşırtıcı sonuçlar ortaya çıkıyor.

RSI İndikatörü / Uyumsuzluklar / Stratejiler

Göreli güç endeksi (ing. relative strength index) finans piyasaların analizinde kullanılan bir teknik indikatördür. 1978 yılında J. Welles Wilder tarafından geliştirilmiştir ve ilk kez (New Concepts in Technical Trading Systems. J.Welles Wilder 1978) isimli kitabında yayınlanmıştır. RSI bir momentum indikatörüdür ve basitçe aşırı alım - aşırı satım sinyalleri üretir.

11 Temmuz 2016 Pazartesi

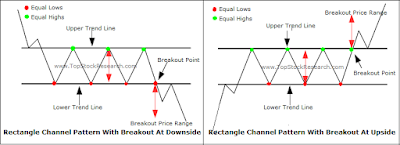

Dikdörtgen Formasyonu (Rectangle Chart Patterns)

Teknik analizde Dikdörtgen formasyonu fiyatların destek ve direnç seviyeleri arasından bir süre boyunca her iki seviye tarafına değmesiyle oluşur. Bu destek ve direnç seviyeleri genellikle yatay olmakla beraber aşağı veya yukarı görünümlü kanal şeklinde de olabilir. Dikdörtgen formasyonu Trend Devam Formasyonları içerisinde benim favori formasyonum. İyi tanımlanmış yatay sınırları nedeniyle haftalık ölçekli fiyat listelerinde tanımlanması nispeten kolaydır.Bir başlangıç ilerlemesinden sonra, Dikdörtgen grafik paterni bir nefes alma periyodunu, diğer bir deyişle önceki kazanımların konsolidasyonunu işaret eder ve bir önceki eğilimin muhtemel bir devamını gösterir.

V Formasyonu Nedir, Nasıl Çalışır? (V Formation)

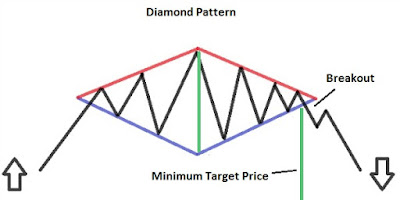

Elmas Formasyonu (Diamond Formation)

Elmas formasyonu, Omuz-Baş formasyonunun bir başka türüdür. Omuz-Baş formasyonundan farklı olarak, elmas formasyonunda tepe oluşumu daha karmaşık yapıdadır.

Yarasa Formasyonu Ayı (Bearish Bat)

Kurallar:

XA/AB= 0,382 ile 0,50 arasında

AB/CD= 0,382 ile 0,886 arasında

BC/CD= 1,618 ile 2,618 arasında

XA/CD= 0,886

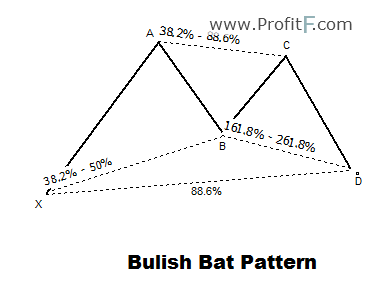

Yarasa Formasyonu Boğa (Bullish Bat)

Kurallar:

XA/AB= 0,382 ile 0,50 arasında

AB/CD= 0,382 ile 0,886 arasında

BC/CD= 1,618 ile 2,618 arasında

XA/CD= 0,886

10 Temmuz 2016 Pazar

Üç Basamak Ayı Formasyonu ( Three Drive )

Formasyon Kuralları

Simetri bu formasyon için anahtardır.

2. ve 3. kademelere yükselişler, A ve C geri dönüşlerinin %127,2′si veya %161,8′i oranında olmalıdır.

A ve C seviyelerindeki geri dönüşler tipik olarak önceki dönüş seviyelerinin % 61,8′i veya 78,6′sı oranında olmalıdır.

•Güçlü eğilimlerin olduğu piyasada bu geri çekilmeler %38,2 veya %50 oranında olabilir.

Gartley Ayı Formasyonu (Bearish Gartley)

Formasyon Kuralları

A seviyesinden D seviyesine yükseliş ideal olarak XA geri çekilmesinin %61,8’i veya %78,6’sı oranında olmalıdır.

•A seviyesinden D seviyesine harekette geçerli bir ABCD formasyonu gözlemlenmelidir.

Kelebek Ayı Formasyonu ( Bearish Butterfly )

Formasyon Kuralları

A seviyesinden D seviyesine geriçekilme, XA bacağının % 127,2′si veya %161.8′i oranında olmalıdır.

ABCD Ayı Formasyonu (Bearish AB=CD)

Formasyon Kuralları

AB bacağında, A noktası en dip, B noktası ise en yüksek seviyeyi gösterir. AB bacağı içerisinde A’dan düşük dip, B den yüksek zirve olmamalıdır.

C noktası A noktasından daha yüksek seviyede olmalıdır. B’den C seviyesine harekette, B’den yüksek, C’den düşük seviye bulunmamalıdır.

•İdeal olarak, B’den C’ye düşüş, AB bacağının % 61,8′i veya % 78,6′ı oranında olmalıdır. ( Klasik ABCD formasyonu )

•Güçlü bir eğilimin hakim olduğu piyasada BC bacağı, AB yükselişinin sadece % 38,2′sini veya % 50′ini geri alabilir.

4 Temmuz 2016 Pazartesi

Üç Basamak Boğa Formasyonu ( Three Drive Bullish )

2. ve 3. kademedeki geri çekilmeler, A ve C yükselişlerinin %127,2′si veya %161,8′i oranında olmalıdır.

A ve C seviyelerindeki geri dönüşler tipik olarak önceki dönüş seviyelerinin % 61,8′i veya 78,6′sı oranında olmalıdır.

A ve C seviyelerindeki geri dönüşler tipik olarak önceki dönüş seviyelerinin % 61,8′i veya 78,6′sı oranında olmalıdır.

• Güçlü eğilimlerin olduğu piyasada bu geri çekilmeler %38,2 veya %50 oranında olabilir.

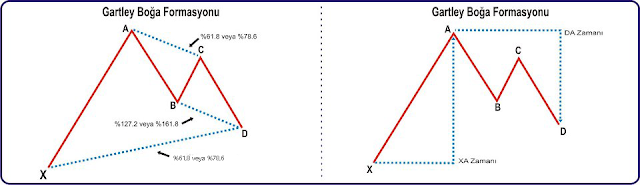

Gartley Boğa Formasyonu (Gartley Bullish)

A seviyesinden D seviyesine geri çekilme ideal olarak XA bacağının %61,8’i veya %78,6’sı oranında olmalıdır.

ABCD Boğa Formasyonu (Bullish AB=CD Patterns)

Fibonacci Formasyonları - AB CD Formasyonu

AB bacağında A noktası en tepeyi, B noktası ise en dip seviyeyi gösterir. AB bacağı içerisinde A dan yüksek zirve B den düşük dip olmamalıdır.

Teknik Analiz - Trend Nedir?

Teknik analize göre piyasada fiyatlar bir trend doğrultusunda hareket ederler. Arz ve talep bu trendin yönünü belirler. Doğal olarak bu trendin doğrultusu yukarı, aşağı veya yatay olabilir. Bu durumda yükselen piyasa (bullish: boğa piyasası), alçalan trend (bearish: ayı piyasası) veya yatay trend söz konusudur.

Ayrıca, trendler zaman süreci bakımından ana trend, (uzun vadeli trend - major, primary trend), orta vadeli trend (intermediate trend) ve kısa vadeli trend (minor trend) olarak üçe ayrılır.

Ayrıca, trendler zaman süreci bakımından ana trend, (uzun vadeli trend - major, primary trend), orta vadeli trend (intermediate trend) ve kısa vadeli trend (minor trend) olarak üçe ayrılır.

Dow Teorisi ve Teknik Analiz

Dow, ortalamaları ve teorisi ile günümüzde hisse senedi piyasasında en çok ismi geçen kişidir. Charles Dow, teorisi üzerine detaylı bilgi veren bir kitap yazmamıştır. "The Wall Street Journal" gazetesinde yayınlamış olan teorisi, Dow'un ölümünden (1902) günümüze teknik analizciler tarafından savunulmaktadır. Charles Dow, teknik analizin büyükbabası olarak da tanınır.

Dow'un teorisi 6 ilkeye dayanır;

a) Ortalamalar her türlü faktörü (etkeni) içerir ve yansıtır. (Hisse senedi fiyat endeksleri, Dow'un bahsettiği ortalamalarla aynı anlamdadır.)

b) Piyasada üç temel trend vardır. Her trend, süre bakımından kendinden bir büyük olan trendi düzeltir.

- Bir yıldan uzun olan ana trendler veya birincil hareketler,

- Üç hafta ile üç ay arasında olan ikincil hareketler,

- Üç haftadan az olan ufak oynama veya dalgalanmalar.

c) Ana trendler (birincil hareketler) üç aşamadan geçer;

Dow'un teorisi 6 ilkeye dayanır;

a) Ortalamalar her türlü faktörü (etkeni) içerir ve yansıtır. (Hisse senedi fiyat endeksleri, Dow'un bahsettiği ortalamalarla aynı anlamdadır.)

b) Piyasada üç temel trend vardır. Her trend, süre bakımından kendinden bir büyük olan trendi düzeltir.

- Bir yıldan uzun olan ana trendler veya birincil hareketler,

- Üç hafta ile üç ay arasında olan ikincil hareketler,

- Üç haftadan az olan ufak oynama veya dalgalanmalar.

c) Ana trendler (birincil hareketler) üç aşamadan geçer;

3 Temmuz 2016 Pazar

Genişleme Formasyonları - Megafon Formasyonu -Ters Üçgen

Fibonacci

12. yüzyılda yaşamış bir rahip olan ve arkadaşları tarafından Fibonacci olarak bilinen Leonardo de Pisa, Mısır’daki Giza piramidini incelerken Fibonacci sayıları olarak bilinen sayı dizisini keşfetmiştir. İki adet 1 ile başlayan bu sayı dizisinde, herbir Fibonacci sayısı kendinden önce gelen ikisayının toplamıdır:

Trend Dönüş Formasyonu Çanak / Ters Çanak Formasyonları (Rounding Top / Bottom Saucer Formations)

Çanak formasyonları düşen piyasa dönüşlerinde, Ters Çanak Formasyonları ise yükselen piyasa dönüşlerinde görülmektedir. Çanak Formasyonu genellikle varlık fiyatının ucuz olduğu, Ters Çanak Formasyonu ise varlıkların yüksek fiyatlandığı piyasalarda görülür.

Destek / Direnç (Rol Değişimi)

Destek noktası veya destek seviyesi, fiyatların düşerken, sıkıştığı veya düşüşün durduğu gelen taleple birlikte yükselişin başladığı seviyeyi ifade eder. Direnç noktası ya da direnç seviyesi ise fiyat yükselişlerinin önünü kesen önemli bir arzın oluştuğu, yükselişin yavaşladığı veya durduğu seviyeyi ifade eder. Bu arada destek ve direnç seviyelerinde işlem hacminin nispeten yüksek oluştuğu söylenebilir. Yükselen piyasada hem destekler hem de dirençler yükselen bir seyir gösterir. Fiyatların destek ya da dirençlerini kırması durumunda bu seviyelerin rolü değişir. Kırılan destekler direnç, kırılan dirençler ise destek görevini alır.

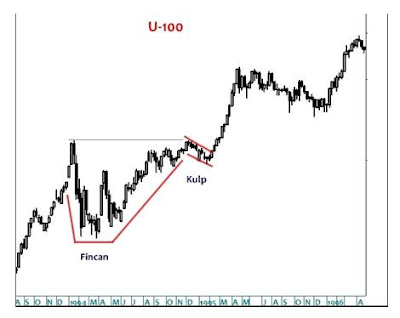

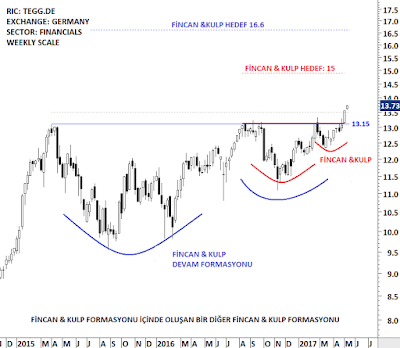

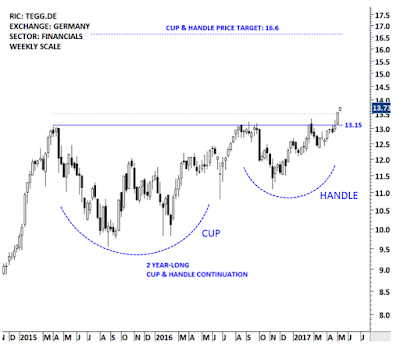

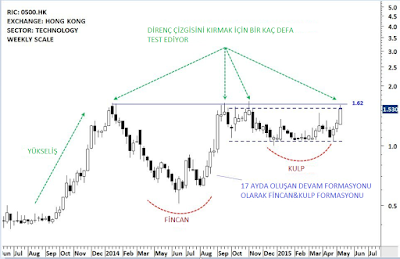

Fincan - Kulp Formasyonu (Cup With Handle)

Fincan-kulp formasyonunda grafik üzerinde bir fincan ve fincanın kısa kulpuna benzer bir görüntü oluşur. Bir yükseliş trendi içinde yaşanan düzeltmenin ardından U-dönüşü ile yeniden tepeye kadar bir yükseliş gelir ve yükseliş önceki tepe civarında satışla karşılaşır. Ancak bu satış o kadar zayıftır ki, fiyatı ciddi oranlarda aşağıya itemez ve bayrak/flama, ya da takoz/kama görüntüsünde bir “kulp” oluşur.

Kısa vadeli bu düzeltmenin üst bandının kırılması, aynı zamanda yatay direncin de kısa zamanda kırılacağının sinyalini verir.

Fincan-kulp formasyonunda pek çok zaman geri dönüş çabası bile olmaz, fiyat hızlı bir şekilde dirençten uzaklaşır ve ilk ciddi düzeltmeyi yapana kadar yükselişe devam eder.

Kaydol:

Yorumlar (Atom)